Aktualizácia 24.5.2022

Podal/a som zahraničné daňové priznanie. Musím aj to slovenské?

Áno. Ale odporúčame vám prečítať celý článok.

Všeobecným presvedčením je, že ak má daňovník len zahraničné príjmy, nemusí si podávať daňové priznanie na Slovensku. Opak je však pravdou. To, že si ako fyzická osoba podáte daňové priznanie v zahraničí, neznamená, že nemusíte podávať to slovenské.

Povinnosť podať daňové priznanie na Slovensku má každý daňový rezident Slovenskej republiky, ktorého celkový celosvetový zdaniteľný príjem bol v roku 2021 vyšší ako 2.255,72 eur. To znamená vrátane príjmov zo zahraničia.

Veľmi dôležité Dvojitého zdanenia sa báť nemusíte. Viac si o ňom prečítate nižšie.

,Kto je to daňový rezident?

Daňový rezident SR je podľa zákona § 2 písm. d) zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov, fyzická osoba, ktorá:

- má na území SR trvalý pobyt, alebo

- má na území SR bydlisko (t. j. ak má možnosť dlhodobého ubytovania, ktoré neslúži len na príležitostné ubytovanie, napr. podnájom), alebo

- sa na území SR obvykle zdržiava (to znamená, že sa zdržiava viac ako 183 dní v príslušnom kalendárnom roku).

Ako postupovať pri spracovaní daňového priznania so zahraničným príjmom

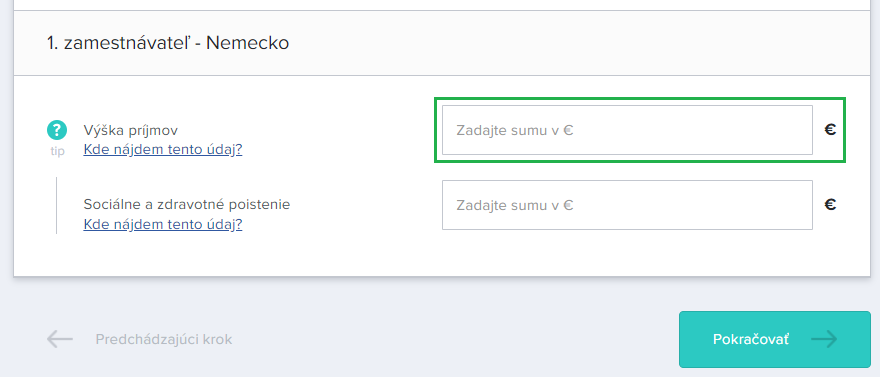

Ak mal daňovník počas roka len príjmy zo zamestnania, je potrebné, aby si najprv od všetkých zamestnávateľov, u ktorých pracoval, vyžiadal potvrdenia o zdaniteľných príjmoch za celý daňový rok. Vo vybraných krajinách ide o tieto dokumenty:

- Rakúsko – Lohnzettel;

- Nemecko – Ausdruck der elektronischen Lohnsteuerbescheinigung;

- Holandsko – Jaaropgaaf.

Ak daňovník získa všetky potrebné podklady, môže začať vypĺňať daňové priznanie typu A. Pre daňovníkov so zahraničným príjmom sú najdôležitejšou časťou daňového priznania riadky vyňatia príjmu, v ktorých uvádzajú základy dane k príjmom zo zahraničia alebo zápočtu dane zaplatenej v zahraničí.

Príjmy podliehajú zdaneniu v tej krajine, v ktorej daňovník pracovnú činnosť vykonával. Aby sa zabránilo dvojitému zdaneniu, Slovenská republika má s vybranými štátmi uzavretú zmluvu o zamedzení dvojitého zdanenia. Využívajú sa pri tom dve metódy – metóda vyňatia príjmov alebo metóda výpočtu dane uznanej na zápočet na tuzemskú daňovú povinnosť zo zaplatenej dane v zahraničí. Vyplnenie daňového priznania so zahraničnými príjmami je jednoduché s online aplikáciou mojedane.sk, ktorá vás prevedie celým procesom vďaka zrozumiteľným inštrukciám.

S online aplikáciou na webe mojedane.sk to máte hotové do 10 minút.

V 95% prípadoch postačí aplikácia Mojedane.sk

Vyňatie príjmov v papierovom priznaní

V krajinách, s ktorými má Slovensko uzatvorenú zmluvu o vyňatí príjmov, zamestnanec v riadku vyňatia príjmov uvedie výšku príjmov zo zahraničia len informatívne a nebude ich na Slovensku zdaňovať. Pri vypĺňaní tohto riadku je potrebné, aby si daňovník dal pozor na dve veci – že v riadku vyňatia príjmov sa uvádza základ dane a zároveň si musí dať pozor, aby suma uvedená v tomto riadku dosahovala maximálne výšku celkového základu dane všetkých príjmov v daňovom priznaní.

„Zamestnanec v riadku vyňatia príjmov uvedie výšku príjmov zo zahraničia len informatívne“

Metódu vyňatia príjmov môže daňovník použiť v troch prípadoch:

- ak vykonáva prácu pre Európsku úniu a jej orgány;

- ak mu plynú príjmy zo závislej činnosti zo zdrojov v zahraničí zo štátu, s ktorým Slovensko nemá uzatvorenú zmluvu o dvojitom zdanení a tieto príjmy boli preukázateľné zdanené;

- ak mu plynú príjmy zo závislej činnosti zo zdrojov v zahraničí zo štátu, s ktorým Slovensko má uzatvorenú zmluvu o dvojitom zdanení.

Ako pomôcku vám ponúkame zoznam vybraných krajín, s ktorými má Slovensko uzavretú zmluvu o zamedzení dvojitého zdanenia a využíva metódu vyňatia príjmov: Cyprus, Dánsko, Francúzsko, Grécko, Holandsko, Luxembursko, Nemecko, Nórsko, Rakúsko, Španielsko, Švédsko, Veľká Británia, Taliansko a iné.

Príliš komplikované?

Naši daňoví agenti vám spracujú slovenské daňové priznanie rýchlo, bez chýb a s uplatnením všetkých bonusov a odpočítateľných položiek. Neváhajte sa na nás obrátiť.

Ako postupovať pri zápočte dane

Pri metóde zápočtu dane je to trochu komplikovanejšie. Daňovník v riadku zápočtu dane uvedie výšku príjmov zo zahraničia. Pozor, uvádza sa základ dane, nie hrubý príjem. V ďalšom riadku sa uvádza daň zaplatená v zahraničí z príjmov v predchádzajúcom riadku. Nie v každom štáte je však výška zdanenia rovnaká. Tu platí, že ak je výška zdanenia v zahraničí nižšia ako na Slovensku, je daňovník povinný doplatiť v SR rozdiel. V prípade, že zaplatená daň je vyššia, daňový úrad daňovníkovi tento preplatok nevráti, pretože táto daň neplynula do štátneho rozpočtu na Slovensku.

Pri metóde zápočtu dane je potrebné, aby daňovník preukázal, že dane boli zaplatené v zahraničí.

Dobrou správou je, že daňovník môže použiť metódu vyňatia príjmov, aj keď má Slovensko s daným štátom uzatvorenú dohodu o použití metódy zápočtu, ak je pre neho tento spôsob výhodnejší.

S nasledujúcimi krajinami má Slovensko uzatvorenú zmluvu o zamedzení dvojitého zdanenia a pri príjmoch z nich používa metódu zápočtu dane:

- Belgicko

- Bulharsko

- Česká republika

- Fínsko

- Írsko

- Island

- Litva

- Lotyšsko

- Maďarsko

- Malta

- Poľsko

- Portugalsko

- Rumunsko

- Slovinsko

- Švajčiarsko

- a iné.

Nie ste si istý, či vám je všetko jasné? Využite našu aplikáciu mojedane.sk a vďaka presne uvedeným postupom si svoje daňové priznanie za rok 2021 vyplníte jednoducho a rýchlo aj sami.

Ak máte záujem o ďalšie informácie, v našej materskej spoločnosti TJ-Legal, vám radi pomôžeme nielen so spracovaním slovenského daňového priznania, ale aj so žiadosťami o vrátenie daní zo zahraničia.

Veľmi dôležité Naše upozornenie: Metódou zápočtu je potrebné postupovať aj pri príjmoch, ktoré v zahraničí neboli zdanené a na Slovensku sú zdaniteľnými príjmami, napr. Minijob – príjem opatrovateliek do 11.000,00 eur za rok v Rakúsku, a iné.

Zdroje: podnikam.sk, financnasprava.sk

Zdroj obrázka: pixabay.com